Свопы на финансовом рынке – что это простыми словами

Что такое свопы

Свопы – это производные инструменты, которые представляют собой соглашение между двумя сторонами об обмене серии денежных потоков в течение определённого периода времени.

Может быть несколько причин, по которым стороны соглашаются на такой обмен

- Могут измениться инвестиционные цели или сценарии погашения долга.

- Переход на новые или альтернативные потоки денежных средств может принести большую финансовую выгоду.

- Может возникнуть необходимость хеджирования или снижения риска, связанного с погашением кредита по плавающей ставке.

Свопы обеспечивают значительную гибкость при разработке и структурировании контрактов на основе взаимного согласия.

Такая гибкость порождает множество вариантов свопов, и каждый из них служит определённой цели. Мы рассмотрим различные типы свопов и какую выгоду может получить каждая из сторон такого договора.

Процентные свопы

Наиболее популярным видом свопов являются ванильные процентные свопы.

Они позволяют двум сторонам обмениваться денежными потоками с фиксированными и плавающими ставками по процентным инвестициям или кредитам.

Предприятия или частные лица заинтересованы в получении экономически эффективных кредитов, однако на выбранных ими рынках может не быть нужных кредитных решений.

Например, инвестор может получить более выгодный кредит на рынке с плавающей ставкой, но предпочитает фиксированную ставку.

Процентные свопы позволяют инвестору при желании обмениваться денежными потоками.

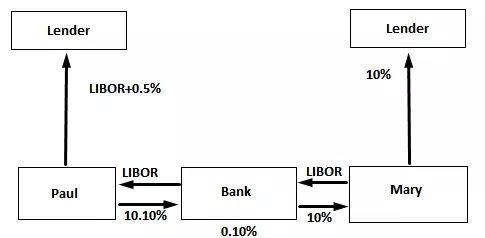

Предположим, Пол предпочитает кредит с фиксированной ставкой и имеет доступ к кредитам с плавающей ставкой (LIBOR+0,5%) или с фиксированной ставкой 10,75%.

Мэри предпочитает кредиты с плавающей ставкой и имеет доступ к кредитам с плавающей ставкой (LIBOR+0,25%) или с фиксированной ставкой 10%.

Примечание: LIBOR – Лондонская межбанковская ставка предложения, процентная ставка, по которой банки могут занимать средства у других банков на европейском валютном рынке.

Благодаря более высокому кредитному рейтингу Мэри имеет преимущество перед Полом как на рынке с плавающей ставкой (на 0,25%), так и на рынке с фиксированной ставкой (на 0,75%).

Её преимущество больше на рынке с фиксированными ставками, поэтому она берёт кредит с фиксированной ставкой.

Однако она предпочитает плавающие ставки, поэтому заключает своп-контракт с банком, чтобы платить по ставке LIBOR и получать обратно фиксированную ставку 10%.

Пол берёт займ по плавающей ставке (LIBOR+0,5%), но он предпочитает фиксированные ставки, поэтому заключает договор свопа с банком, чтобы выплачивать фиксированные 10,10% и получать обратно плавающую ставку.

Пример процентных свопов

Преимущества

Пол платит (LIBOR+0,5%) кредитору и 10,10% банку, после чего банк возвращает ему LIBOR. Получается, что он платит 10,6% (по фиксированной ставке).

Своп позволяет эффективно конвертировать его первоначальный плавающий платёж в фиксированную ставку, обеспечивая наиболее экономичный курс.

Точно так же Мэри платит 10% кредитору и LIBOR банку, после чего получает 10% от банка.

Её способ оплаты привязан к LIBOR (является плавающим). Своп преобразовал первоначальный фиксированный платёж в нужный ей плавающий, также обеспечив самый экономичный курс.

Банк берёт 0,10% от того, что получает от Пола и выплачивает Мэри.

Валютные свопы

Транзакционная стоимость капитала, который переходит из рук в руки на валютных рынках, превосходит стоимость всех остальных рынков.

Валютные свопы обеспечивают эффективные способы хеджирования риска на Forex.

Предположим, австралийская компания открывает бизнес в Великобритании, и ей требуется 10 миллионов фунтов стерлингов.

При условии, что обменный курс AUD/GBP находится на уровне 0,5, общая сумма составит 20 миллионов AUD.

Аналогично, британская компания хочет открыть завод в Австралии, и ей нужно 20 миллионов австралийских долларов.

Стоимость кредита в Великобритании составляет 10% для иностранцев и 6% для местных жителей, в то время как в Австралии это будет 9% для иностранцев и 5% для местных.

Помимо высокой стоимости кредита для иностранных компаний, получить его довольно непросто из-за процедурных препятствий.

Обе компании будут иметь конкурентное преимущество на своих внутренних кредитных рынках.

Австралийская фирма может взять недорогой кредит на 20 миллионов AUD в Австралии, в то время как английская фирма может взять недорогой кредит на 10 миллионов GBP в Великобритании.

Предположим, что оба кредита должны быть погашены за шесть ежемесячных выплат.

Компании заключают между собой соглашение о валютном свопе. На начальном этапе австралийская фирма предоставляет английской фирме 20 миллионов AUD и получает 10 миллионов GBP, что позволит обеим фирмам начать свою деятельность в соответствующих зарубежных странах.

Каждые шесть месяцев австралийская фирма выплачивает английской компании проценты по английскому кредиту – (условная сумма в GBP * процентная ставка * период) = (10 миллионов * 6% * 0,5) = 300 000 GBP.

В то же время, английская фирма выплачивает австралийской компании проценты за австралийский кредит – (условная сумма в AUD * процентная ставка * период) = (20 миллионов * 5% * 0,5) = 500 000 AUD.

Выплаты процентов продолжаются до окончания соглашения о свопе, после чего первоначальные условные суммы валют снова обмениваются друг на друга.

Преимущества

Выбрав своп, обе фирмы смогли получить дешёвые кредиты и застраховаться от колебаний процентных ставок.

В валютных свопах также возможны различные вариации, в том числе обмен фиксированной ставки на плавающую или плавающей на другую плавающую.

Таким образом, стороны могут хеджировать риски, связанные с волатильностью валютных курсов, обеспечить выгодные кредитные ставки и получить иностранный капитал.

Товарные свопы

Товарно-сырьевые свопы популярны среди частных лиц и компаний, которые используют какое-либо сырьё для производства готовой продукции.

Если цены на сырьевые товары изменятся, прибыль от готовой продукции может пострадать, так как цены на продукцию не могут изменяться синхронно с ценами на сырьевые товары.

Товарные свопы позволяют совершать платежи, привязанные к цене товара по фиксированной ставке.

Предположим, что две стороны заключили договор товарно-сырьевого свопа на более чем миллион баррелей сырой нефти.

Одна сторона соглашается в течение шести месяцев осуществлять выплаты по фиксированной цене 60$ за баррель и получать обратно плавающую ставку.

Другая сторона получит обратно фиксированный тариф и оплатит плавающий.

Если сырая нефть поднимется до 62$ в конце шести месяцев, первая сторона будет обязана выплатить фиксированную сумму (60$ * 1 млн) = 60 млн USD и получить от второй стороны переменную ставку (62$ * 1 млн) = 62 млн USD.

Чистый размер денежного потока в этом сценарии составит 2 млн долларов, переведённых от второй стороны к первой.

В качестве альтернативы, если сырая нефть в ближайшие шесть месяцев упадёт до 57$, первая сторона выплатит второй стороне 3 млн USD.

Преимущества

Первая сторона зафиксировала цену товара, используя валютный своп, и тем самым добилась хеджирования цены.

Товарные свопы являются эффективными инструментами хеджирования рисков, связанных с колебаниями цен на сырьевые товары или с колебаниями спредов между ценами на конечную продукцию и сырьевые товары.

Свопы на кредитный дефолт (CDS)

Своп на кредитный дефолт обеспечивает страхование на случай дефолта от стороннего заёмщика.

Предположим, что Питер купил 15-летнюю долгосрочную облигацию, выпущенную компанией ABC, Inc.

Облигация стоит 1000$, и по ней выплачивается ежегодный процент в размере 50$ (т. е. доход от облигации по купонной ставке равен 5%).

Питер беспокоится, что ABC, Inc. может обанкротиться, поэтому он заключает контракт свопа на кредитный дефолт с Полом.

В соответствии с договором о свопе Питер (покупатель CDS) соглашается платить Полу (продавцу CDS) 15$ в год.

Пол доверяет ABC, Inc. и готов взять на себя риск дефолта. За выплаты в 15$ в год Пол предлагает Питеру страховку на его инвестиции и прибыль.

Если ABC, Inc. обанкротится, Пол заплатит Питеру 1000$ плюс все причитающиеся проценты.

Если ABC, Inc. в течение 15-летнего срока действия долгосрочных облигаций не обанкротится, Пол оставит себе ежегодные выплаты по 15 долларов и ничего не будет должен Питеру.

Преимущества

CDS работают как страховка для защиты кредиторов и держателей облигаций от риска дефолта заёмщиков.

Своп с нулевым купоном (Zero Coupon Swaps, ZCS)

Подобно процентному свопу, своп с нулевым купоном обеспечивает повышенную гибкость одной из сторон сделки.

В свопе фиксированной ставки на плавающую с нулевым купоном выплаты по денежным потокам с фиксированной ставкой осуществляются не периодически, а только один раз в конце срока действия контракта.

Другая сторона, которая платит по плавающей ставке, продолжает выполнять регулярные периодические платежи в соответствии со стандартным графиком.

Также доступен своп фиксированной ставки на другую фиксированную ставку с нулевым купоном, при котором одна сторона не производит никаких промежуточных платежей, а другая сторона осуществляет фиксированные платежи в соответствии с графиком.

Преимущества

Свопы с нулевым купоном (ZCS) в основном используются предприятиями для хеджирования кредита, проценты по которому выплачиваются в конце срока, или банками, которые выпускают облигации с выплатами процентов в конце срока действия.

Своп на совокупный доход (TRS)

Своп на совокупный доход даёт инвестору преимущества владения ценной бумагой без фактического владения.

TRS – это договор между плательщиком и получателем совокупной прибыли.

Плательщик, как правило, отдаёт получателю полную прибыль по согласованной ценной бумаге и получает в обмен платежи по фиксированному или плавающему курсу.

Согласованной (или базовой) ценной бумагой может быть облигация, индекс, акции, кредит или товарный актив. Совокупная прибыль включает в себя весь полученный доход и прирост капитала.

Предположим, что Пол (плательщик) и Мэри (получатель) заключают контракт на TRS по облигациям, выпущенным компанией ABC Inc.

Если цена акций ABC Inc. вырастет (прирост капитала) и принесёт дивиденды (получение дохода) в течение срока действия свопа, Пол отдаст Мэри все эти доходы.

В свою очередь, Мэри будет регулярно осуществлять выплаты Полу по заранее определённой фиксированной/плавающей ставке в течение всего срока действия.

Преимущества

Мэри получает всю прибыль (в абсолютном выражении) без владения ценной бумагой и имеет преимущество использования кредитного плеча.

Как правило, она представляет хедж-фонд или банк, который получает выгоду от кредитного плеча и дополнительного дохода без реального владения ценными бумагами.

Пол передаёт кредитный и рыночный риск Мэри в обмен на поток платежей по фиксированной или плавающей ставке.

Он представляет трейдера, чьи длинные позиции могут быть конвертированы в короткий хедж, и который откладывает получение убытка или прибыли до конца срока погашения свопа.

Своп с отсрочкой (Arrears Swap)

Своп с отсрочкой похож на обычный или ванильный своп, но плавающая ставка устанавливается в конце периода действия, а не в начале. Затем эта ставка применяется задним числом.

Быстрое определение может звучать так: в ванильном свопе ставка устанавливается заранее и выплачивается позже (в конце периода), а в свопе с отсрочкой она как устанавливается, так и выплачивается позже (в конце периода).

Этот тип свопа имеет несколько других названий, включая reset swap, back-set swap и отложенный reset swap. Если плавающая ставка основана на LIBOR, то своп называется LIBOR-in-arrears.

Данный своп часто используется спекулянтами, которые пытаются предсказать кривую доходности.

Он лучше подходит для спекуляций, чем обычный процентный своп, так как позволяет спекулянтам получать платежи, отражающие своевременность их прогнозов.

Структура с расчётом в конце периода была введена в середине 80-х годов для того, чтобы инвесторы могли воспользоваться преимуществами потенциально снижающихся процентных ставок.

Такая стратегия используется инвесторами и заемщиками, которые ориентируются на процентные ставки и считают, что они упадут.

В транзакциях свопа обмениваются денежные потоки инвестиций с фиксированной ставкой на потоки инвестиций с плавающей ставкой.

Плавающая ставка обычно рассчитывается на основе индекса, такого как LIBOR, плюс заранее определённая сумма.

Как правило, все ставки устанавливаются в начале свопа, и, если это необходимо, в начале последующих периодов перезагрузки, пока не истечёт срок действия свопа.

В случае свопа с отсрочкой основное различие заключается в том, что в контракте на своп анализируется плавающая ставка, и на её базе определяется, каким должен быть платёж.

В ванильном свопе базовой является плавающая ставка в начале периода перезагрузки. В свопе с отсрочкой базовой является плавающая ставка в конце периода перезагрузки.

Преимущества

Если инвестор считает, что LIBOR в ближайшие несколько лет упадёт, то он может заключить соглашение о свопе для получения LIBOR и оплаты LIBOR-in-arrears в течение срока действия договора.

Обратите внимание, что в данном случае обе ставки являются плавающими.

Большую роль в ценообразовании также играет крутизна графика доходности.

Итог

Контракты свопа можно легко кастомизировать для удовлетворения потребностей всех сторон.

Они предлагают беспроигрышные варианты контрактов для разных участников, включая посредников, таких как банки, которые помогают проводить транзакции.

Тем не менее, участники должны помнить о потенциальных подводных камнях, потому что эти контракты исполняются по принципу OTC без каких-либо правил.

Связанные термины

Своп LIBOR-in-Arrears

Своп LIBOR-in-arrears – своп, в котором плавающая ставка устанавливается в конце периода перезагрузки, а не в начале, и применяется задним числом.

Ставка свопа

Ставка свопа – это фиксированная часть свопа, определяемая конкретным рынком и участвующими сторонами.

Своп с постоянным сроком погашения (Constant Maturity Swap, CMS)

В свопе с постоянным сроком погашения плавающая процентная часть периодически сбрасывается согласно фиксированной схеме погашения займа, то есть, этот своп подвержен риску изменения процентной ставки.

Своп с отложенной ставкой (Delayed Rate Setting Swap)

Своп с отложенной ставкой – это обмен денежными потоками, в котором разница между фиксированным и плавающим ставками определяется при инициировании свопа, но фактические ставки определяются только в конце периода.

Своп с нарастающей основной суммой (Accreting Principal Swap)

Своп с нарастающей основной суммой – это производный контракт, в котором происходит увеличение номинальной основной суммы с течением времени.

Плавающая цена

Плавающая цена – это одна из сторон контракта свопа, которая зависит от переменной, включающей в себя процентную ставку, курс обмена валюты или цену актива.