Взаимные фонды – что это такое простыми словами

Взаимный фонд (англ. Mutual Fund) – это разновидность финансового механизма, состоящего из объединённых денег множества инвесторов, собранных для инвестирования в ценные бумаги, такие как акции, облигации, инструменты рынка краткосрочных капиталов и другие активы.

Взаимные фонды управляются профессиональными инвестиционными менеджерами, которые распределяют активы фонда и пытаются добиться прироста капитала или дохода инвесторов фонда.

Портфель фонда имеет определённую структуру и поддерживается в соответствии с инвестиционными целями, изложенными в его проспекте.

Фонды предоставляют мелким или индивидуальным инвесторам доступ к профессионально управляемым портфелям акций, облигаций и других ценных бумаг.

Таким образом, каждый акционер участвует в прибылях и убытках фонда пропорционально своей доле.

Взаимные фонды инвестируют средства в огромное количество ценных бумаг, и их эффективность обычно отслеживается как изменение общей рыночной капитализации фонда, полученное за счёт агрегирования показателей базовых инвестиций.

Основные моменты про взаимные фонды

- Взаимный фонд – это вид инвестиционного инструмента, который основан на портфеле акций, облигаций или других ценных бумаг.

- Они предоставляют мелким или индивидуальным инвесторам доступ к профессионально управляемым портфелям по разумной цене.

- Взаимные фонды делятся на несколько категорий, которые отражают виды ценных бумаг, в которые фонд инвестирует его инвестиционные цели и тип прибыли, на которую он нацелен.

- Фонды взимают ежегодные сборы (также называемые коэффициентами издержек) и, в некоторых случаях, комиссии, которые могут повлиять на их общую доходность.

- Большая часть денег в пенсионных планах, финансируемых работодателями, идёт именно во взаимные фонды.

Основные характеристики взаимного фонда

Фонды взаимных инвестиций собирают деньги инвесторов и используют их для покупки различных ценных бумаг, обычно акций и облигаций.

Стоимость фонда компании зависит от прибыльности ценных бумаг, которые она покупает.

Таким образом, когда вы покупаете акции взаимного фонда, вы инвестируете в производительность его портфеля или, точнее, в часть стоимости портфеля.

Именно поэтому цена взаимного фонда называется чистой номинальной стоимостью активов (net asset value, NAV) на акцию, которая иногда обозначается аббревиатурой NAVPS.

NAV фонда определяется путём деления общей стоимости ценных бумаг в портфеле на общее количество размещённых акций.

Размещённые акции – это акции, принадлежащие всем акционерам, институциональным инвесторам, а также сотрудникам компании или инсайдерам.

Акции взаимного фонда обычно приобретаются или погашаются при необходимости по текущей чистой номинальной стоимости (NAV) фонда, которая, в отличие от цены акций, не колеблется в течение рыночных часов, а рассчитывается в конце каждого торгового дня.

Среднестатистический фонд вкладывает средства в сотни различных ценных бумаг, то есть, акционеры фонда получают значительную диверсификацию по низкой цене.

Давайте рассмотрим инвестора, который покупает только акции компании Google перед не очень удачным кварталом.

Он может потерять большую часть капитала, потому что все его доллары привязаны к одной компании.

Другой инвестор при этом купил акции взаимного фонда, который тоже инвестирует часть средств в Google.

Когда у Google наступают плохие времена, этот инвестор теряет только часть средств, потому что на акции Google приходится лишь небольшая доля портфеля фонда.

Как работают взаимные фонды

Взаимный фонд – это одновременно инвестиционный инструмент и реальная компания.

Эта двойственная природа может показаться странной, но, по сути, акции AAPL точно так же представляют компанию Apple, Inc.

Когда инвестор покупает акции Apple, он покупает часть собственности компании и её активов.

Аналогичным образом, инвестор взаимного фонда приобретает часть собственности фонда и его активов.

Разница в том, что Apple производит смартфоны и планшеты, в то время как компания взаимного фонда занимается инвестициями.

Если фонд взаимных инвестиций является виртуальной компанией, генеральным директором этой компании будет управляющий фондом, иногда называемый инвестиционным консультантом.

Управляющий фондом нанимается советом директоров и по закону обязуется работать в интересах акционеров фонда. Большинство менеджеров фондов также являются их владельцами.

Других сотрудников в компаниях взаимных фондов очень мало.

Инвестиционные консультанты или менеджеры фондов могут использовать аналитиков для помощи в инвестировании или проведении исследований рынка.

В штате фонда есть бухгалтер специально для расчёта NAV фонда – дневной стоимости портфеля, которая показывает, растут или снижаются цены акций.

Фонды взаимных инвестиций должны иметь одного или двух сотрудников США по правовым вопросам и одного адвоката, чтобы соответствовать всем государственным нормативным актам.

Большинство взаимных фондов являются частью более крупных инвестиционных компаний, в самые большие из которых входят сотни отдельных взаимных фондов.

Некоторые из этих компаний имеют названия, известные широкой публике, например, Fidelity Investments, Vanguard Group, T. Rowe Price и Oppenheimer Funds.

Типы взаимных фондов

Взаимные фонды делятся на несколько категорий, которые отражают виды ценных бумаг, которые фонд использует в своём портфеле, и тип прибыли, на которую он нацелен.

Фонды акционерного капитала

Самая большая категория – это фонды акций. Как следует из названия, такие фонды инвестируют в основном в акции. В эту группу входят различные подкатегории.

Некоторые акционерные фонды называются по размеру компаний, в которые они инвестируют: фонды с малой, средней и большой капитализацией.

Другие названы по их инвестиционному подходу: фонды агрессивного роста (aggressive growth), ориентированный на доход (income-oriented), стоимостные (value) и другие.

Акционерные также классифицируются по направлению инвестирования – во внутренние (американские) акции или иностранные акции.

Фонды с фиксированным доходом

Ещё одной большой группой являются фонды с фиксированным доходом.

Взаимные фонды с фиксированным доходом используют инвестиционные инструменты, которые выплачивают установленную норму прибыли, такие как государственные облигации, корпоративные облигации или другие долговые инструменты.

Идея заключается в том, что портфель фонда генерирует процентный доход, который затем переводится акционерам.

Индексные фонды

Ещё одна группа, ставшая чрезвычайно популярной в последние несколько лет, называется “индексные фонды“.

Их инвестиционная стратегия основана на убеждении в том, что пытаться регулярно опережать по прибыли рынок очень трудно, а зачастую и дорого.

Поэтому менеджер индексного фонда покупает акции, соответствующие основным рыночным индексам, таким как S&P 500 или Dow Jones Industrial Average (DJIA).

Эта стратегия требует меньше исследований со стороны аналитиков и консультантов, поэтому подразумевает меньше затрат, съедающих прибыль до её передачи акционерам.

Эти фонды часто разрабатываются с прицелом на инвесторов, чувствительных к затратам.

Сбалансированные фонды

Сбалансированные фонды инвестируют как в акции, так и в облигации, чтобы уменьшить риск по тому или иному классу активов.

Другим названием для этого типа взаимных фондов является “Фонд распределения активов“.

Инвестор может рассчитывать, что распределение средств между классами активов в таких фондах будет относительно неизменным, хотя в разных фондах оно может отличаться.

Целью этого фонда является рост стоимости активов с максимально низким риском.

Однако эти фонды несут себе тот же риск и могут подвергаться таким же колебаниям, как и другие типы фондов.

Можно найти фонд почти для любого типа инвестора или инвестиционного подхода.

Другие распространённые виды взаимных фондов – фонды рынка краткосрочных капиталов, секторальные фонды, альтернативные фонды, фонды типа smart-beta, фонды с целевой датой и даже “фонды фондов” или взаимные фонды, которые покупают акции других взаимных фондов.

Комиссии взаимных фондов

Фонд взаимных инвестиций может классифицировать затраты как годовые операционные сборы или как расходы акционеров.

Ежегодные операционные сборы фонда рассчитываются в виде годового процента от средств под управлением и обычно находятся в пределах 1-3%.

Годовые операционные сборы в совокупности называются коэффициентом издержек.

Коэффициент издержек фонда представляет собой сумму платы за консультации или управление и его административных расходов.

Сборы с акционеров, которые реализованы в виде сборов с продаж, комиссий и платежей за погашение, оплачиваются непосредственно инвесторами при покупке или продаже акций фонда.

Сборы за продажу или комиссии также называют “нагрузкой” взаимного фонда.

Когда взаимный инвестиционный фонд имеет “фронтальную нагрузку” (front-end load), сборы начисляются при покупке акций.

Во взаимных фондах с задней нагрузкой (back-end load) сборы начисляются, когда инвестор продает свои акции.

Однако иногда инвестиционные компании предлагают взаимные фонды без нагрузки (no-load), не взимающие никаких комиссий или сборов за продажу.

Эти фонды доступны непосредственно в инвестиционной компании, а не через сторонние площадки.

Некоторые фонды также взимают комиссии и штрафы за досрочный вывод средств или продажу доли до истечения определённого периода времени.

Кроме того, рост популярности торгуемых на бирже фондов (ETF), которые имеют гораздо более низкие сборы благодаря своей пассивной структуре управления, создал значительную конкуренцию взаимным фондам.

Опубликованные в финансовых средствах массовой информации статьи о том, как коэффициенты издержек и нагрузки фонда могут съедать прибыль, также вызвали негативное отношение ко взаимным фондам.

Классы акций взаимных фондов

Акции взаимных фондов делятся на несколько классов. Их различия отражают количество и размеры взимаемых сборов.

В настоящее время большинство индивидуальных инвесторов покупает взаимные фонды с акциями класса А через брокера.

Эта покупка включает в себя “фронтальную нагрузку” в 5% или более, а также сборы за управление и сборы за распределение, также известные как сборы 12b-1.

В довершение всего, нагрузка на акции класса A довольно сильно варьируется, что может создать конфликт интересов.

Финансовые консультанты, продающие эти продукты, могут рекомендовать клиентам предложения с высокой нагрузкой, чтобы получить для себя больше денег от комиссий.

В случае фондов с “фронтальной нагрузкой” инвестор оплачивает эти расходы, когда покупает доли фонда.

Для устранения этих проблем и соблюдения стандартов фидуциарных правил, инвестиционные компании начали выпускать новые классы акций, включая акции с постоянным сбором “level load” класса C, которые, как правило, не имеют фронтальной нагрузки, но взимают годовой сбор 12b-1 в 1% за распределение.

Акции фондов, которые взимают плату за управление и другие сборы, когда инвестор продаёт свои активы, классифицируются как акции класса B.

Новый класс акций

Самый новый класс акций, разработанный только в 2016 году, состоит из “чистых” акций.

Чистые акции не имеют “фронтальной нагрузки” при продаже или ежегодных сборов 12b-1 за услуги фонда.

American Funds, Janus и MFS – это все фонды, которые в настоящее время предлагают чистые акции.

Стандартизировав сборы и нагрузки, активы нового типа повышают прозрачность для инвесторов взаимных фондов и, конечно же, экономят их деньги.

Например, согласно отчёту Morningstar за апрель 2017 года, написанному Ароном Сапиро, директором Morningstar по политическим исследованиям, и Полом Элленбогеном, главой Global Regulatory Solutions, инвестор, который переводит 10000$ на индивидуальный пенсионный счет (IRA) с использованием фонда на базе “чистых акций“, может заработать за 30-летний период почти на 1800$ больше по сравнению с обычным акционерным фондом.

Преимущества взаимных фондов

Существует целый ряд причин, по которым взаимные фонды на протяжении десятилетий являются излюбленным выбором розничных инвесторов.

Большая часть денег в пенсионных планах, финансируемых работодателями, идёт именно во взаимные фонды.

Диверсификация

Диверсификация или смешение инвестиций и активов в рамках портфеля с целью снижения риска, является одним из преимуществ инвестирования во взаимные фонды.

Например, покупка акций отдельных компаний и их уравновешивание акциями секторов обеспечивает определённую диверсификацию.

Однако в по-настоящему диверсифицированный портфель должны входить ценные бумаги с разными показателями капитализации и отраслями, а также облигации с различными сроками погашения и эмитентами.

При покупке долей взаимного фонда вы можете добиться диверсификации дешевле и быстрее, чем при покупке отдельных ценных бумаг.

Лёгкий доступ

Взаимные инвестиционные фонды торгуются на крупных биржах, поэтому их можно купить и продать с относительной лёгкостью, что делает их высоколиквидными инвестициями.

Кроме того, когда дело касается определённых видов активов, таких как иностранные акции или редкие товары, взаимные фонды часто являются наиболее удобным – а иногда и единственным – способом участия индивидуальных инвесторов.

Эффект масштаба

Взаимные фонды также обеспечивают эффект масштаба.

Вложение денег в такой фонд избавляет инвестора от многочисленных комиссионных сборов, необходимых для создания диверсифицированного портфеля.

При покупке только одной ценной бумаги за раз вам придётся заплатить большие транзакционные сборы, которые съедят хороший кусок инвестиций.

Кроме того, суммы от 100$ до 200$, которую может позволить себе индивидуальный инвестор, обычно недостаточно, чтобы купить целый лот акций, но вполне достаточно для взаимного фонда.

Небольшие номиналы взаимных фондов позволяют инвесторам воспользоваться стратегиями усреднения стоимости доллара.

Профессиональное управление

Большинство частных не институциональных инвестиционных управляющих имеют дело только с очень богатыми личностями с шестизначной суммой инвестиций.

Однако взаимные фонды, как отмечалось выше, требуют гораздо меньшего минимума инвестиций.

Таким образом, эти фонды обеспечивают индивидуальным инвесторам недорогой способ попробовать профессиональное управление капиталом и, в идеале, извлечь из них выгоду.

Свобода выбора

Инвесторы имеют свободу исследования и выбора среди менеджеров с различными стилями и целями управления.

Например, управляющий фондом может сосредоточиться на инвестициях в стоимость, инвестициях в рост, развитых рынках, развивающихся рынках, инвестициях с постоянным доходом или макроэкономических инвестициях, а также на многих других стилях.

Один менеджер может также контролировать фонды, которые работают по нескольким разным стилям.

Итого все плюсы

- Ликвидность.

- Диверсификация.

- Минимальные требования к инвестициям.

- Профессиональное управление.

- Разнообразие предложений.

Недостатки взаимных фондов

Ликвидность, диверсификация и профессиональное управление – все эти факторы делают взаимные фонды особенно привлекательными для молодых, начинающих и других индивидуальных инвесторов, которые не хотят заниматься активным управлением своими деньгами.

Однако ни один актив не является совершенным, и взаимные фонды тоже имеют недостатки.

Неустойчивая доходность

Как и у многих других инвестиций без гарантированной доходности, всегда есть вероятность, что стоимость вашего взаимного фонда упадёт.

Акционерные взаимные фонды испытывают колебания цен вместе с акциями, которые в них входят.

Федеральная корпорация по страхованию вкладов (FDIC) не поддерживает инвестиции во взаимные фонды, и ни один фонд не даёт никакой гарантии доходности.

Конечно, практически любые инвестиции связаны с определённым риском.

Особенно для инвесторов в фонды рынка краткосрочных капиталов, которые должны знать, что, в отличие от их банковских партнеров, они не получают страховку от FDIC.

Большая доля денежных средств

Взаимные фонды объединяют деньги тысяч инвесторов, поэтому люди каждый день вкладывают деньги в фонд, а также снимают их.

Для обеспечения возможности снятия средств фондам, как правило, приходится держать значительную часть своих портфелей в наличности.

Наличие достаточно большого количества наличных денег хорошо для обеспечения ликвидности, но эти деньги лежат мёртвым грузом и не работают на вас, поэтому не приносят выгоду.

Высокая стоимость

Взаимные фонды предоставляют инвесторам профессиональное управление, но это связано с затратами – теми самыми коэффициентами издержек, о которых говорилось ранее.

Эти сборы уменьшают общий размер выплат фонда, при этом они считаются отдельно от показателей доходности фонда.

Как вы сами понимаете, в годы, когда фонд не зарабатывает деньги, эти сборы только увеличивают ваши убытки.

Диворсификация (Diworsification)

Диворсификация (Diworsification) – это основанный на игре слов термин для инвестиций или портфельной стратегии.

Многие инвесторы взаимных фондов, как правило, склонны переусложнять ситуацию.

То есть они вкладывают деньги в слишком большое количество фондов, которые тесно связаны между собой, и в результате не получают никакой выгоды от диверсификации и снижения риска.

Эти инвесторы часто делают свой портфель более уязвимым – данный синдром называется диворсификацией.

С другой стороны, тот факт, что у вас есть взаимные фонды, не означает, что ваши инвестиции автоматически становятся диверсифицированными.

Например, фонд, который инвестирует только в конкретный сектор промышленности или регион, является относительно рискованным.

Отсутствие прозрачности

Один из факторов, который может привести к диворсификации, заключается в том, что цель фонда и его состав не всегда ясны.

Реклама фонда может направить инвестора по ложному пути.

Комиссия по ценным бумагам и биржам (SEC) требует, чтобы фонды вкладывали не менее 80% активов в конкретный вид инвестиций, указанный в названии.

Как инвестируются остальные активы, зависит от управляющего фондом.

Однако категории, которые составляют требуемые 80% активов, могут иметь неясные и неконкретные названия.

Таким образом, с помощью своего названия фонд может манипулировать потенциальными инвесторами.

Например, фонд, который ориентирован исключительно на акции компаний из Конго, может продаваться под громким названием “Международный фонд высоких технологий“.

Оценка фондов

Исследовать и сравнивать фонды может быть трудно.

В отличие от акций, взаимные фонды не предлагают инвесторам возможности сравнения соотношений цены и прибыли (P/E), роста продаж, прибыли на акцию (EPS) или других важных данных.

Чистая стоимость активов взаимного фонда может служить некоторой основой для сравнения, но, учитывая разнообразие портфелей, провести такое сравнение может быть трудно даже среди фондов с похожими названиями или заявленными целями.

Только индексные фонды, отслеживающие одни и те же рынки, действительно можно назвать сопоставимыми.

Итого все минусы

- Высокие сборы, комиссии, прочие расходы.

- Наличие большого количества денежных средств в портфелях.

- Отсутствие покрытия FDIC (Федеральная корпорация по страхованию вкладов).

- Трудности в сравнении фондов.

- Отсутствие прозрачности инвестиций.

Пример взаимного фонда

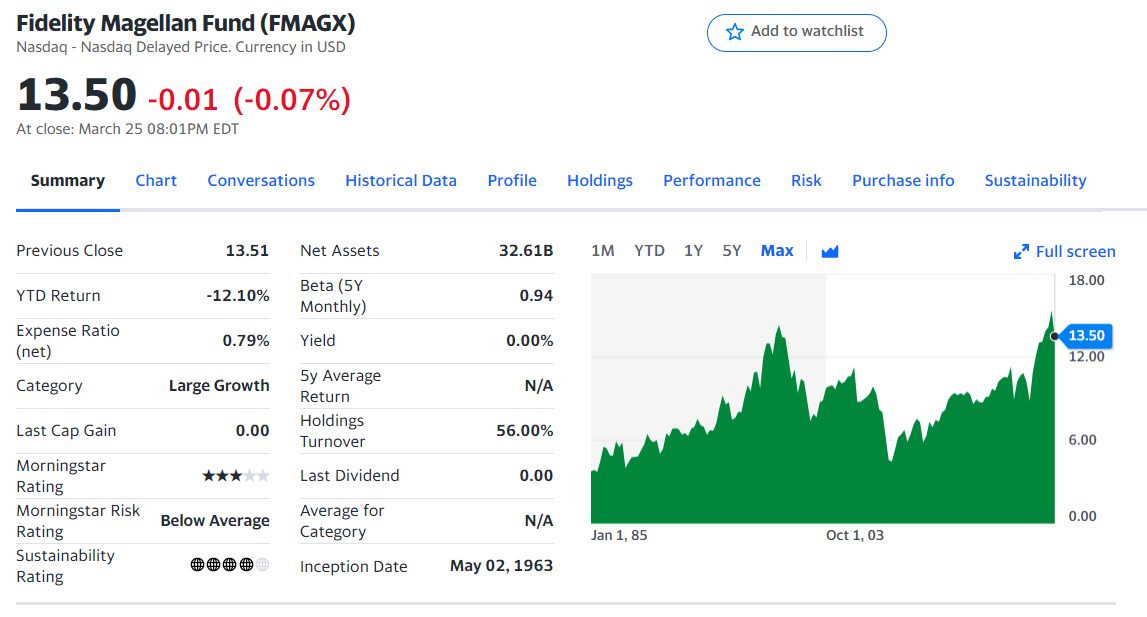

Одним из самых известных взаимных фондов в инвестиционной сфере является Magellan Fund от компании Fidelity Investments (FMAGX).

График Fidelity Magellan Fund (FMAGX) от finance.yahoo

Фонд был создан в 1963 году и имеет инвестиционную цель увеличения капитала за счёт инвестирования в обыкновенные акции. Изначально им управлял основатель Fidelity Эдвард Джонсон.

Дни славы фонда приходятся на период между 1977 и 1990 годами, когда Питер Линч работал в нём портфельным менеджером.

Под руководством Линча фонд Magellan регулярно отчитывался о годовой прибыли в 29%, что почти в два раза больше показателей S&P 500.

И название фонда, и имя самого Линча стали общеизвестными.

Даже после ухода Линча показатели Fidelity оставались высокими, а размер активов под управлением (AUM) к 2000 году вырос почти до 110 миллиардов долларов, что сделало этот фонд крупнейшим в мире.

К 1997 году фонд стал настолько большим, что Fidelity закрыла его для новых инвесторов и не открывала до 2008 года.

Fidelity Magellan имеет более 32 миллиардов долларов в активах и с 2019 года управляется Сэмми Симнегаром.

Показатели фонда по большей части повторяют или немного превосходят показатели S&P 500.

Связанные термины

Почему объединённые фонды стали такими популярными у инвесторов

В объединённых фондах собран капитал множества инвесторов, что позволяет им извлекать выгоду из эффекта масштаба и диверсификации.

Взаимные и пенсионные фонды являются примерами профессионально управляемых объединённых фондов.

Определение фонда Без нагрузки (No-Load Fund)

Фонд “без нагрузки” – это взаимный фонд, в котором акции продаются без комиссии или платы за продажу.

Причина в том, что их акции распространяются непосредственно инвестиционной компанией, а не через посредников.

Стоит ли оплачивать фронтальную нагрузку (Front-End Load) при инвестировании в фонд

Фронтальная нагрузка – это плата за продажу или комиссия, которую инвестор платит “авансом“, то есть, при покупке актива.

В роли актива обычно выступает взаимный фонд или страховой продукт.

Фонды с нагрузкой (Load Fund)

Фонды “с нагрузкой” взимают плату размером менее 1% для того, чтобы компенсировать брокеру или менеджеру фонда расходы, связанные с фондом.

Нагрузка типа level load

Нагрузка типа “level load” представляет собой процентную годовую плату за инвестиции во взаимный фонд, предназначенную для покрытия расходов на распространение и маркетинг.

Что делает смешанный фонд (Commingled Fund) в вашем плане 401 (k)

Смешанные фонды объединяют активы с нескольких счетов, что обеспечивает более низкие издержки и другие выгоды, связанные с эффектом масштаба.

В отличие от взаимных фондов, они не регулируются Комиссией по ценным бумагам и биржам и не доступны для розничных инвесторов.